財富自由要多少錢?3步驟助你邁向財富自由門檻

內容大綱

在台灣的高壓工作環境中,許多年輕人夢想「財富自由」,想像著不用為錢煩惱,就能提早退休、環遊世界。但「財富自由」到底是什麼?台灣財富自由門檻需要準備多少錢?根據FIRE運動(Financial Independence, Retire Early)的理念,這並非是遙不可及的幻想,而是透過系統規劃就能實現的目標。本文貝殼貝克將帶你實際計算財富自由的門檻,並提供實戰3步驟,幫助你從小資族起步,逐漸邁向財富自由的道路。

財富自由是什麼?財富自由的定義及關鍵核心

財富自由(Financial Freedom)是指你的被動收入(Passive Income)足以覆蓋生活開支,讓你無需依賴主動工作(如上班族薪水)就能維持生活品質。簡單來說,就是「錢為你工作」,而不是「你為錢工作」。

財富自由不僅意味著財務獨立,還包括擺脫房貸壓力、通貨膨脹和醫療開銷的擔憂。根據多位FIRE運動倡導者所得出的結論,財富自由的定義為:

每年被動收入 > 每年總支出。

例如,一對台北夫妻年支出40萬元,若被動收入達50萬元,即可選擇不工作,享受自由生活。這與傳統退休不同,財富自由強調的是「提早」實現。它包含三大關鍵核心:

- 被動收入:穩定且持續的非勞動收入。

- 財務獨立:不依賴薪資或他人資助。

- 時間自由:有時間追求興趣、旅行或陪伴家人。

📖 延伸閱讀:《如何增加收入?10種小額投資理財方式評比!》

財富自由的常見迷思

當我們談到「財富自由」時,很多人第一反應就是「不用再工作,每天過著奢華的生活」。然而,這種理解其實帶有誤解。財富自由的真正意義,不是「錢多到花不完」,而是擁有不依賴薪水也能過上自己想要生活的能力。

財富自由不等於有錢到不用工作

很多人以為財富自由就是退休後「躺平」。但實際上,許多達到財富自由的人依然選擇工作,因為他們喜歡,而不是必須。這種「選擇的自由」才是真正的核心。

>>查看更多如何「躺平投資」

被動收入與主動收入的差異

要實現財富自由,重點是讓被動收入(如股息、租金、版稅)能夠覆蓋日常生活開銷。相對地,主動收入(薪水、勞務報酬)則需要付出時間與精力。當被動收入超過支出時,你就邁向了財富自由的境界。

財富自由門檻:到底需要多少錢?

那麼,要達到「不用為錢煩惱」的財富自由門檻,需要準備多少資產呢?財富自由門檻會因個人生活方式而異,但最常用的是「4%法則」(4% Rule),源自美國財務專家William Bengen 所提出的經驗法則。這項法則是指,假設你的投資組合每年安全提取4%,本金仍能長期增值,抵抗通膨。初步計算公式如下:

財富自由門檻 = 每年生活開支 × 25。

假設你每年花費是 50 萬元,那麼至少需要 1,250 萬元資產,並以保守投資方式獲得 4% 的年化報酬,才能支撐長期退休生活。

門檻試算範例

根據行政院主計總處數據,台灣雙薪家庭平均每月支出約 7 萬元,換算成年約 84 萬元(視城市而定)。套用 25 倍法則,想要達到財富自由的基礎資產門檻檻大約在 2,100 萬至 2,500 萬元。以下貝殼貝克為各位整理出不同族群的退休門檻試算範例:

|

族群類型 |

每年生活開支 |

退休門檻 |

說明 |

|

小資單身 (台北) |

36萬 |

900萬 |

租屋、飲食、交通為主,適合年輕上班族 |

|

雙薪夫妻 (無孩) |

60萬 |

1,500萬 |

包含房租、娛樂,台北生活水準 |

|

有孩家庭 (中型城市) |

84萬 |

2,100萬 |

教育、醫療開支增加,高雄或台中適用 |

|

高消費族 (豪華生活) |

120萬 |

3,000萬 |

海外旅行、名牌購物,台北高端族群 |

§資料補充:根據中央銀行透過觀察消費者物價指數(CPI)來評估通貨膨脹率,目前中華民國統計資訊網顯示,114年4月的消費者物價指數年增率為2.03%,因此建議將門檻上調至10-20%以防意外(如醫療)。若移居低成本地區(如東部地區),門檻則可降至800-1000萬元。

>> 想參與年化報酬率 7.2% 以上的小額投資者請點>>不動產債權投資

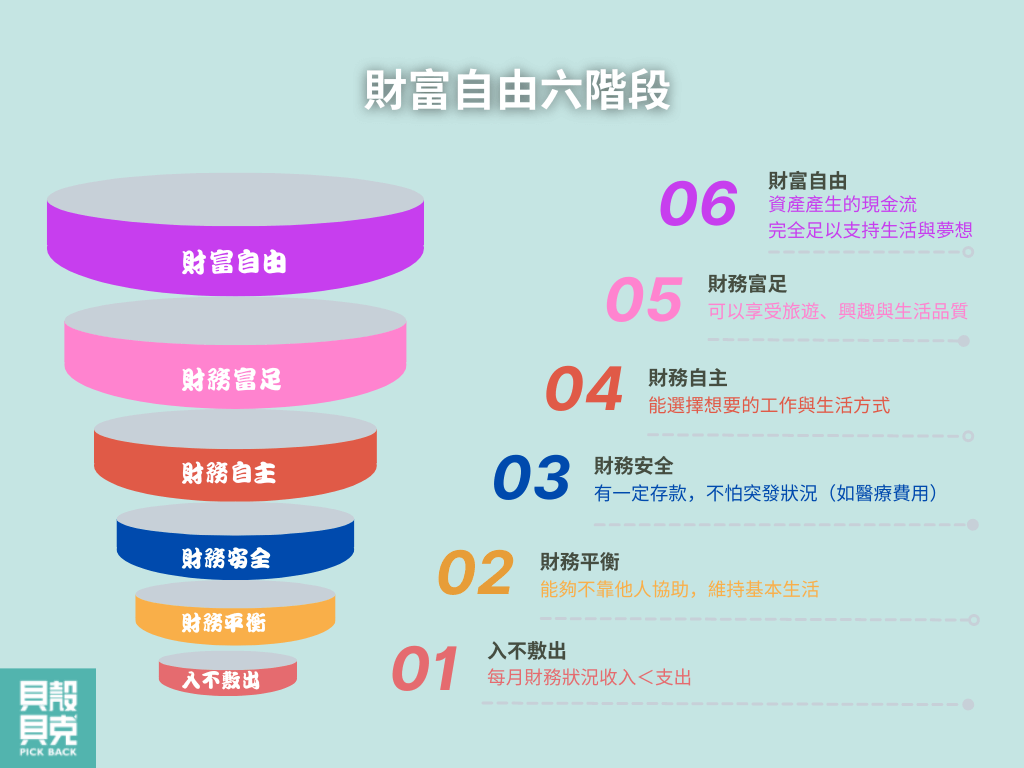

你離財富自由有多遠?檢視財富自由六階段

財富自由並不是一蹴可幾,而是逐步累積的過程。因此,要達到財富自由的目標,最重要的第一步檢視自己的財務狀況。唯有了解自己目前所處的位置,才能找出我們與財富自由的差距,並訂定明確目標。以下是常見的財富自由六個階段:

Level 1.入不敷出階段

這是許多人起步時最常遇到的狀況,也就是俗稱的「月光族」。每月收入不足以應付開銷,不到月底薪資就花光光,甚至需要依靠信用卡或借款來維持生活。這個階段最大的問題在於財務赤字,資金不斷外流。

如果長期停留在此,會導致債務雪球越滾越大,不要說財富自由了,首先要煩惱的反而是如何擺脫負債。而解決方法是檢視收支,降低不必要的消費,並積極尋找增加收入的方式。

Level 2. 財務平衡階段

當你擺脫「月光族」與高額負債,能靠自己的收入支付生活必需品時,就進入了財務平衡階段。這意味著基本的食衣住行已經不成問題,但生活品質仍相當有限,一旦有突發事件發生時(醫療或緊急需要一筆資金),仍可能突然陷入困境。

此階段的關鍵在於開始養成理財與儲蓄習慣,並逐步累積應急資金,至少需準備3-6個月的緊急預備金,才足以應付突如其來的小型支出。

Level 3. 財務安全階段

達到財務安全階段,代表你已經有了穩定的存款與緊急預備金,可以從容面對醫療支出或短期失業等突發狀況。在這個階段,你不再因為一點小意外就陷入財務困境。

因此,這時候可以做的就是開始進行投資,建立小規模的被動收入來源,讓錢逐步替自己工作。

Level 4. 財務自主階段

這個階段的重點是「選擇權」。你的收入來源已經不再完全依賴薪水,被動收入與資產配置讓你能有更多彈性,真正實現「收入>支出」的狀態。

此時,你可以選擇轉換工作跑道、進修學習、甚至暫時休息。實現就算薯條加大、週末吃個大餐,也不再擔心生活品質受到影響。雖然財務上還未完全獨立,但你已經能夠開始塑造自己想要的生活方式。

Level 5. 財務富足階段

進入這個階段,意味著你的被動收入不僅能支付基本開銷,還足以支撐旅遊、興趣、甚至家庭的更多選擇。此時,你可以投資於自我實現,例如創業、公益或興趣發展。財務壓力大幅降低,你開始真正享受「錢為你工作」的好處,生活品質明顯提升。

Level 6. 財富自由階段

這是許多人夢寐以求的終極狀態。資產產生的現金流已經完全覆蓋所有生活支出與夢想花費,你不再需要依靠任何工作維持生計。此時的你擁有最大的自由,可以選擇是要持續工作、還是退休去環遊世界、或專注在真正熱愛的事物上。財富自由的核心不是「不用再做事」,而是「你能自由決定做什麼」。

一句話簡述財富自由六階段

- Lv.1入不敷出:每月財務狀況收入<支出。

- Lv.2財務平衡:能夠不靠他人協助,維持基本生活。

- Lv.3財務安全:有一定存款,不怕突發狀況(如醫療費用)。

- Lv.4財務自主:能選擇想要的工作與生活方式。

- Lv.5財務富足:可以享受旅遊、興趣與生活品質。

- Lv.6財富自由:資產產生的現金流完全足以支持生活與夢想。

📖 延伸閱讀:《小資族邁向財富自由第一步:創造被動收入》

如何實現財富自由?3大步驟讓你逐步累積資產!

透過FIRE運動的概念我們可以得知,實現財富自由可以分成3步:節流、開源、投資。從現在開始,遵循以下3步驟就能加速累積財富。

財富自由步驟1:節流 - 控制開支,應用50/30/20法則

節流是財富自由的基礎,需避免毫無節制的消費支出。可使用50/30/20法則分配收入:

- 50% 必需開支:房租、食物、交通(北部平均月租1-2萬元)。

- 30% 個人需求:娛樂、購物(須注意信用卡的循環利息)。

- 20% 儲蓄/投資:直接轉入理財帳戶,避免「月光族」命運。

※貝殼貝克建議:可從慢慢減少手搖飲、菸酒等壞習慣開始著手,並下載記帳App如「天天記帳」、「簡單記帳」等,幫助追蹤每筆金錢的流向。千萬不要小看日常花費的小錢,很多時候就是這樣一點一滴累積成大花費的。也可以從減少外食起步,長期下來真的可以節省不少花費。每月多省5,000元,一年等於多存6萬元。

財富自由步驟2:開源 - 增加主動與被動收入

光是節流還不夠,更需要開源擴大收入來源。

- 主動收入:升職加薪、兼差、副業(如接案、擔任外送員如Foodpanda、Uber Eats等)。台灣平均薪資5萬元,目標提高至7-8萬元。

- 被動收入:製作線上課程、電子書、設計模板、AI工具等。初期目標:每月額外1-2萬元。

※貝殼貝克提醒:記住,被動收入是財富自由的核心,必須朝著逐步取代主動收入的目標前進。

📖 延伸閱讀:《賺錢方法有哪些?10大增加收入方法一次看!》

財富自由步驟3:投資 - 存股與多元化資產

累積資金後,即可開始進行投資讓錢滾錢。可善用定期定額存股及資產配置的方式,搭配如股票、P2P等理財工具,產生股息以增加被動收入。

定期定額存股

可選擇高股息股如台積電、金融股,年收益率約4-6%。每月定期定額投入5000至1萬元,10年內即可累積60-100萬元不等。

多元化資產配置

俗話說,雞蛋不要放在同一個籃子。因此,我們可以將資產分成3等分,常見的分配方式為:60%股票、30%基金、10%定存。也可依據自己可以承擔的投資工具進行多元配置。

風險管理

可以透過4%法則,確保每年提取投資組合的4%作為被動收入,同時監控市場波動,避免本金損失。定期再平衡投資組合(如每半年調整股票比例),能降低股市高波動風險,確保資產分配符合目標。

只要長期遵循以上3步驟,經過15-25年之後,你便可以逐漸看到財富自由的目標離你越來越近了。

📖 延伸閱讀:《P2P是什麼?借貸平台類型、優劣、評比一次看!》

為什麼財富自由這麼難?常見阻礙及解決方法

對許多人而言,財富自由並非遙不可及,但門檻確實不低。除了需要長期的財務規劃外,還必須克服現實生活中的多重壓力。以下貝殼貝克整理出財富自由的常見阻礙,並提供具體解決方法,幫助你逐步跨越財富自由門檻。

高房價

台灣房價居高不下,平均新屋總價動輒1,000萬起跳,房貸支出往往佔收入的 30% 至 40%,大幅壓縮了儲蓄與投資的空間,讓財富自由遙不可及。

※解決方法:初期可先選擇租屋,每月省下 1-2 萬元,加速累積投資本金。當資金規模足夠,再考慮新北或台中等總價較低的地區,並善用政府青年購屋補助,減輕壓力。透過「先投資、後置產」策略,能有效縮短達成財富自由門檻的時間。

家庭壓力

台灣家庭觀念濃厚,再加上少子化的影響,贍養父母與子女教育費用往往佔據家庭財務大宗。例如,孩子的補習費平均一年可能就高達 10 萬元,無形中導致拖慢財富自由進度。

※解決方法:可以建立專款帳戶,如教育基金或父母醫療基金,每月固定存入(如 5,000 元)。此外,提早規劃醫療與壽險,可有效降低突發支出。最重要的是與家人溝通財務目標,避免不必要的支出,共同朝著邁向財富自由的步伐前進。

市場波動

股票市場經常隨著大環境波動,如世界局勢有所變化時就會跟著造成影響(例如近期的美國關稅政策就是最好的例子),這對投資者是蠻大的考驗,有些投資者會因為無法忍受虧損而選擇認賠出場。

※解決方法:為了避免受到短期市場情緒影響,應採取「長期持有」與「定期定額」策略,例如投資台股 ETF(如 0050),平均年化報酬約 6% 至 8%。同時將 30% 的資金配置於債券或基金等固定收益產品,平衡市場波動。這種穩健的資產配置方式,能幫助投資人更安心地邁向財富自由門檻。

休閒娛樂誘惑過多

現代人的休閒娛樂豐富,美食、旅遊、線上購物等外在誘惑不斷,經常一不小心就造成過度消費。假設每月外食支出 5,000 元,整年累積下來在無形之中就額外多支出了 6 萬元。

※解決方法:採用「延遲享樂」(Delayed Gratification)理論,優先將收入的一部分投入儲蓄與投資,再將剩餘金額用於娛樂消費。你可以設定小獎勵機制,例如存到一定金額再犒賞自己,吃頓大餐或買個小東西等等,既能保持動力,又不影響邁向財富自由的長期規劃。

※貝殼貝殼小建議:要突破這些影響因素,自身的紀律與自制力相當重要。因次建議讓自己在日常中就多接觸一些理財的相關資訊,例如加入一些理財群組或社團、多關注一些財金新聞及投資資訊,或關注貝殼貝克投資專欄,都可以學習更有效率的財務規劃。

📖 延伸閱讀:《2025投資理財怎麼開始?新手入門到財富自由的4步驟一次看!》

財富自由常見問題 FAQ

Q1:財富自由需要幾年才能達成?

A:實現財富自由的時間會因個人的條件及目標而有所不同,通常視標的儲蓄率與投資報酬率而定,平均約需 15-25 年。

Q2:小資族也能實現財富自由嗎?

A:可以,財富自由的重點是紀律與長期投資,而非起薪高低。小資族可以透過增加主動與被動收入的方式加速累積資產。

Q3:台灣財富自由門檻與美國有什麼不同?

A:台灣生活支出相對較低,因此門檻金額通常比美國低,但台灣房價卻又相對偏高。因此,在進行財富自由規劃時,必須因應每個不同國家的生活條件及方式列入考量。

Q4:如果提早退休失敗怎麼辦?

A:如果提早退休發現開始入不敷出或陷入財務焦慮時,可以重新調整支出或考慮重回職場,財富自由本質是「選擇權」,並非一蹴即就。

Q5:一定要很會投資理財才能財富自由嗎?

A:不用,如果不是很會理財也可以選擇懶人方式的ETF指數型投資,並設定每月自動扣款,即可穩健累積財富。

Q6:財富自由後,還需要繼續工作嗎?

A:財富自由之後是否工作完全取決於個人選擇,這就是財富自由最大的價值。

>> 想參與年化報酬率 7.2% 以上的小額投資者請點>>不動產債權投資